消費増税がもたらす危機

(ライターFT)

消費税10%は経済を破壊する

景気冷やす最悪の増税

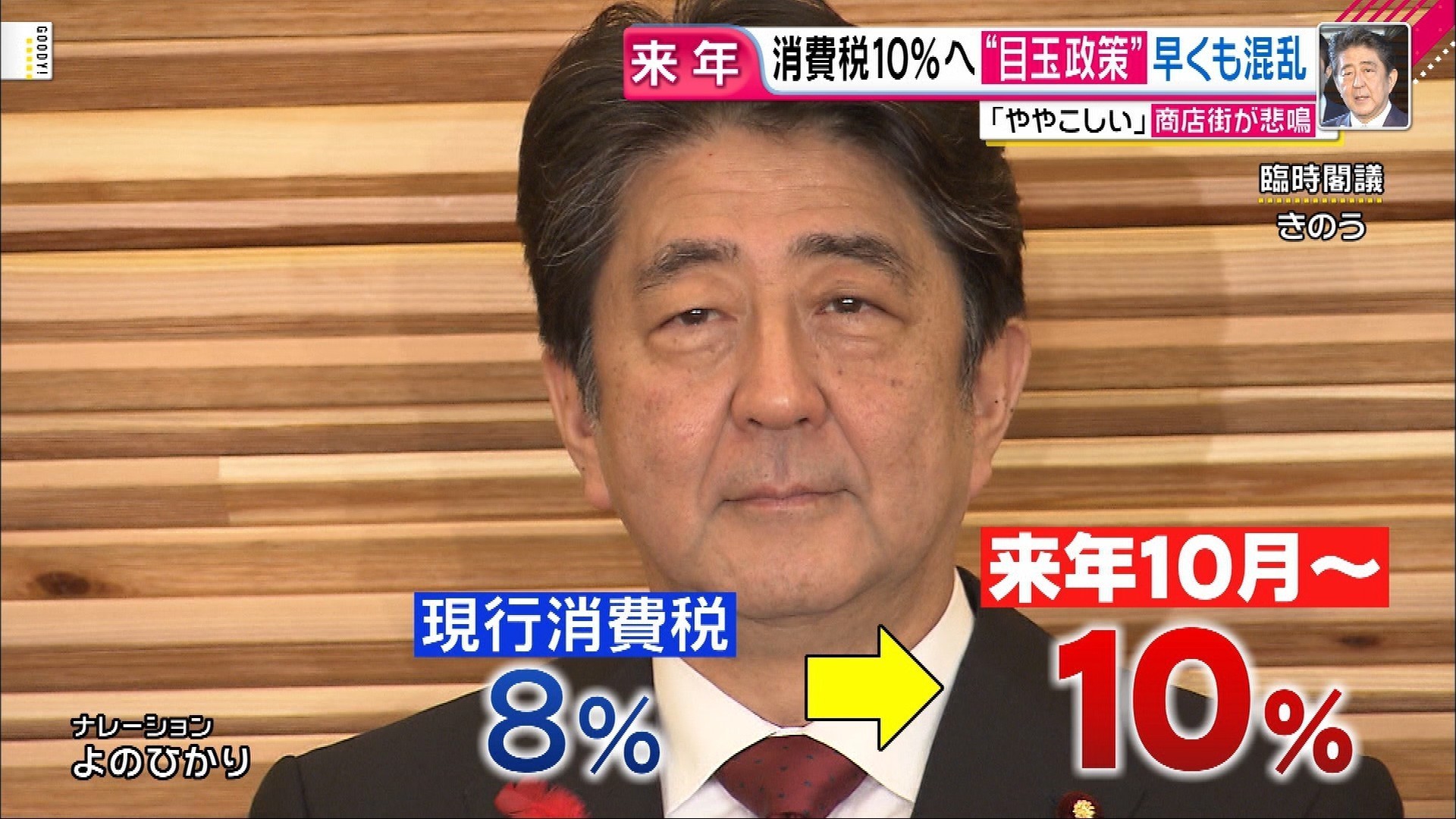

安倍政権が10月から消費税を10%に引き上げることに国民・中小業者の不安と怒りの声が広がっています。「10%消費税が日本経済を破壊する」と訴えているのは昨年12月まで内閣官房参与を務めていた藤井聡・京都大学大学院教授。「消費税増税は凍結、消費税減税こそが最大の景気対策。法人税の引き上げこそ、最も検討すべき対策」と発信しています。藤井教授に話を聞きました。

🌟減税こそ最大の景気対策

景気冷やす最悪の増税

安倍政権が10月から消費税を10%に引き上げることに国民・中小業者の不安と怒りの声が広がっています。「10%消費税が日本経済を破壊する」と訴えているのは昨年12月まで内閣官房参与を務めていた藤井聡・京都大学大学院教授。「消費税増税は凍結、消費税減税こそが最大の景気対策。法人税の引き上げこそ、最も検討すべき対策」と発信しています。藤井教授に話を聞きました。

🌟減税こそ最大の景気対策

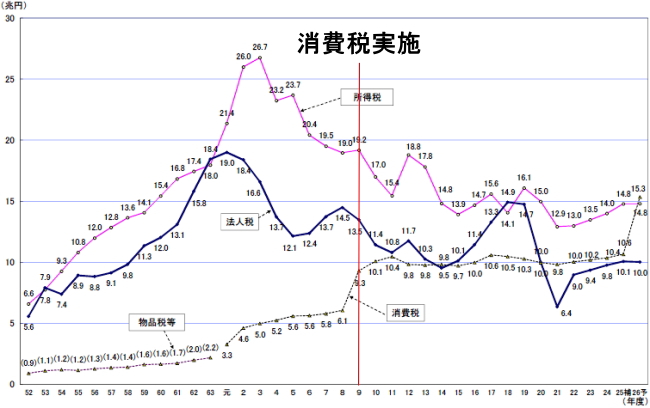

消費増税は10月から必ず始まります。過去に消費税が上がるとどうなったかを検証してみましょう。

1989年に初めて消費税が導入されました。バブル絶頂の好景気時期でした。消費税の導入前に買わなければとばかりに、車や住宅をはじめとした大半のものに、強烈な駆け込み需要が発生、ブランド品や高額商品、高級家具、衣類、住関連商品が飛ぶように売れ、さほど影響のない状況でした。

1997年 3% → 5%に増税された時、大型倒産や銀行の経営破たんが起こるという不景気な時期とも重なりました。駆け込み需要はもちろん発生しましたが、小売業に関しては1989年ほどの盛り上がりはありませんでした。

そして増税後の景気は最悪になりました。

そして2014年、5% → 8%に増税。すでにデフレスパイラルと呼ばれている経済状況が20年も続いています。

今回は軽減税率があるとはいえ、消費に回らないことは間違いありません。誰もが節約を目指します。

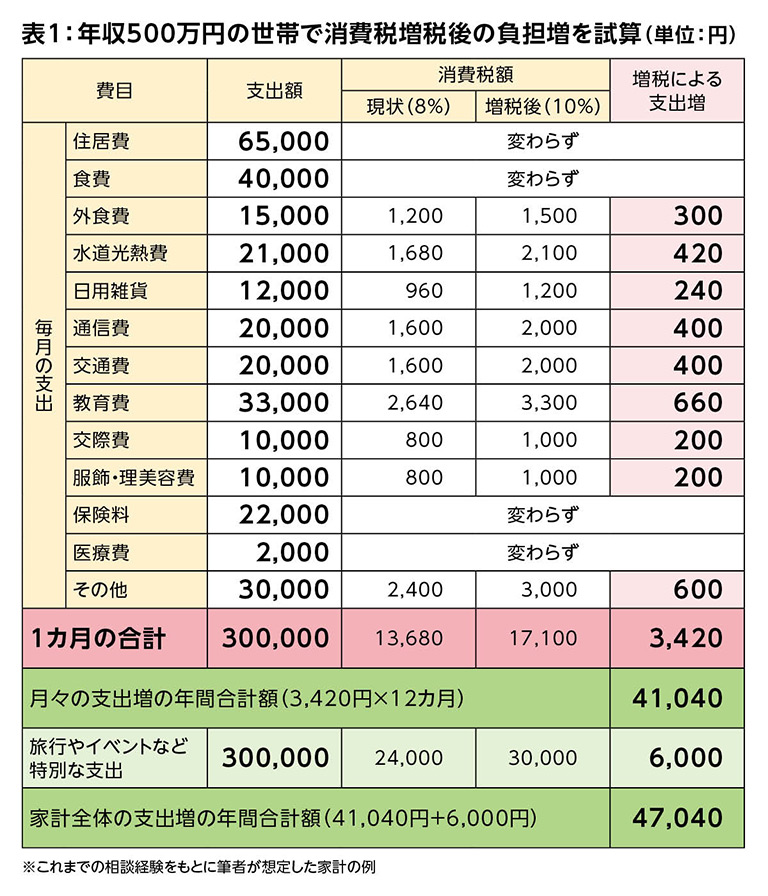

今までと同じ生活をして、月に3420円を余分に支払わなければならないという計算になります。年間で計算すると41,040円の支出になります。

ちょっとした日帰り旅行を家族でいける金額です。

夏に海に3回行っているなら、1回に減らさなければならない金額ですね。

消費税対策サイトを見ると、どれもが節約術だの、支出をどうやって押さえるかなどの節約がメインです。

消費増税でのメリットは?

消費税増税のメリット

●国の財源が安定する

増税することで、国の税収が増え財源がより安定することが期待されます。消費税は、景気の動向に関係なく、毎年安定した税収が得られていることもあって国にとっては貴重な財源の1つになっています。

●脱税を防ぐ

所得税であれば収入や経費をごまかすことができ、脱税の恐れがあります。消費税は商品購入時に同時に支払うもので、基本的にごまかすことができない税金なので、脱税防止の効果も期待できます。

●累進課税ではないため労働意欲を阻害しない

消費税は、お金を持っている人でも、お金を持っていない人でも一律で同じ税率です。所得税のように収入が増えるほど税率が高くなる、というものではないため、働く意欲を減退させる恐れがありません。

●訪日外国人からも徴収できる

消費税は、高齢者や大人、子どもまで幅広い世代から徴収することができる税金です。これは、外国人も同じで、訪日外国人が店舗で買い物をすれば、消費税を支払うことになります。

●社会保障が充実する

健康保険や年金保険といった各種社会保障は、現役世代が負担することで高齢者を支えることができています。消費税は年齢に関係なく全ての世代が負担するため、増税によって税収が増えることで現役世代への負担が軽くなります。

●公共事業や復興に財源を確保しやすい

消費税は公共事業や震災復興などに使われることがあります。消費税により毎年安定した税収を得ていると財源を確保しやすいため、公共事業や復興事業などに費用を回しやすくなります。

🌟消費税増税のメリットは?消費税の歴史や増税前に対応すべきポイントまで解説

●国の財源が安定する

増税することで、国の税収が増え財源がより安定することが期待されます。消費税は、景気の動向に関係なく、毎年安定した税収が得られていることもあって国にとっては貴重な財源の1つになっています。

●脱税を防ぐ

所得税であれば収入や経費をごまかすことができ、脱税の恐れがあります。消費税は商品購入時に同時に支払うもので、基本的にごまかすことができない税金なので、脱税防止の効果も期待できます。

●累進課税ではないため労働意欲を阻害しない

消費税は、お金を持っている人でも、お金を持っていない人でも一律で同じ税率です。所得税のように収入が増えるほど税率が高くなる、というものではないため、働く意欲を減退させる恐れがありません。

●訪日外国人からも徴収できる

消費税は、高齢者や大人、子どもまで幅広い世代から徴収することができる税金です。これは、外国人も同じで、訪日外国人が店舗で買い物をすれば、消費税を支払うことになります。

●社会保障が充実する

健康保険や年金保険といった各種社会保障は、現役世代が負担することで高齢者を支えることができています。消費税は年齢に関係なく全ての世代が負担するため、増税によって税収が増えることで現役世代への負担が軽くなります。

●公共事業や復興に財源を確保しやすい

消費税は公共事業や震災復興などに使われることがあります。消費税により毎年安定した税収を得ていると財源を確保しやすいため、公共事業や復興事業などに費用を回しやすくなります。

🌟消費税増税のメリットは?消費税の歴史や増税前に対応すべきポイントまで解説

何から何まで最悪の消費増税、これは日本の危機でもあります。

次回はこの危機について皆さんと考えていきましょう。

消費増税がもたらす危機 2

(ライターFT)

「消費増税による悪影響」が、正しく認識されていない

「増税による恒久的な家計所得の目減りを、家計への所得補填政策でどの程度カバーするか」が、増税のインパクトを決する。2%の消費増税分から軽減税率分を引いた4.6兆円程度が、2019年10月から恒久的に家計所得の押し下げに作用する。

🌟「消費税10%」に日本経済は耐えられない懸念

「増税による恒久的な家計所得の目減りを、家計への所得補填政策でどの程度カバーするか」が、増税のインパクトを決する。2%の消費増税分から軽減税率分を引いた4.6兆円程度が、2019年10月から恒久的に家計所得の押し下げに作用する。

🌟「消費税10%」に日本経済は耐えられない懸念

● 消費減→生産減→所得減→(以下同じプロセスのくり返し)

ここで、「消費税引き上げ」が行われます。

● 消費減→生産減→所得減→「消費税引き上げ」→消費激減→生産激減→所得激減→(以下同じプロセスのくり返し)

🌟なぜ消費税引き上げは「最悪」なのか? より。

なぜ、所得税や法人税ではなく消費税の引き上げを行うのか?

ご質問にお答えいたします。

今後、少子高齢化により、現役世代が急なスピードで減っていく一方で、高齢者は増えていきます。社会保険料など、現役世代の負担が既に年々高まりつつある中で、社会保障財源のために所得税や法人税の引上げを行えば、一層現役世代に負担が集中することとなります。特定の者に負担が集中せず、高齢者を含めて国民全体で広く負担する消費税が、高齢化社会における社会保障の財源にふさわしいと考えられます。

🌟消費税引き上げの理由 財務省

今後、少子高齢化により、現役世代が急なスピードで減っていく一方で、高齢者は増えていきます。社会保険料など、現役世代の負担が既に年々高まりつつある中で、社会保障財源のために所得税や法人税の引上げを行えば、一層現役世代に負担が集中することとなります。特定の者に負担が集中せず、高齢者を含めて国民全体で広く負担する消費税が、高齢化社会における社会保障の財源にふさわしいと考えられます。

🌟消費税引き上げの理由 財務省

財務省のホームページを見るとこのように書かれています。

簡単にいえば、「公平だから」という理由です。

しかし消費税が上がることで、所得の多い人と少ない人とで大きな差が出てきます。そして景気が悪化することも過去の消費増税をみれば明らかなのにそれでも増税するのです。財務省は安定した税が徴収できればいいのです。ただそれだけです。

消費税には、貧乏な人ほど税負担の割合が重く、お金持ちほど軽くなるという特徴があります。年収200万円の人はほとんど貯金する余裕もなく、収入のほぼ全額を消費に回すことになるでしょう。一方、お金持ちになるほど収入のうち消費に回す比率も少なくなり、所得に対する実質的な税率が低くなってしまうのです。これを「逆進性」と呼びます。

税収の確実さが消費税の一番の強みといえるでしょう。人間は景気が多少上下しても、一年間の消費金額をそう簡単には変えません。だからこそ消費税は、社会情勢に左右されず安定的な税収をもたらすと考えられています。

税を管理する上で、財務省は消費税を導入することで、安定的な税金収入を見込みやすく、事務上の作業は非常にやりやすくなります。しかし国民のことを考えているといいながら、国は国民のことを全く考えていません。特に財務省はですが。

そして消費行動は抑えられ、景気が悪化するのは小学生でもわかりますね。

低収入の人ほど苦しくなる消費税

例えば、生活に年間400万円支出するとしましょう。3つの家庭があります。

Aさん:年収1,000万円

Bさん:年収600万円

Cさん:年収400万円

生活費と消費税は、432万円です(8%)。

年収から引いてみます。

Aさん:残568万円

余裕がありますね。

Bさん:残168万円

まだ余裕がありますね。しかし年間に32万円も貯金は減りますので、奥さんは節約モードに。

Cさん:マイナス32万円

今まで貯金なしではあるものの、なんとか生活できていたのが今後は成り立たなくなりました。そのため、生活の質を下げるか、奥さんのパートなどで収入を増やす必要があります。

わかりやすくするため、やや極端な例ですが、このように消費税には貧しい人に特にキツイというデメリットがあります。

🌟消費税のメリットとデメリットを日本一わかりやすく!

例えば、生活に年間400万円支出するとしましょう。3つの家庭があります。

Aさん:年収1,000万円

Bさん:年収600万円

Cさん:年収400万円

生活費と消費税は、432万円です(8%)。

年収から引いてみます。

Aさん:残568万円

余裕がありますね。

Bさん:残168万円

まだ余裕がありますね。しかし年間に32万円も貯金は減りますので、奥さんは節約モードに。

Cさん:マイナス32万円

今まで貯金なしではあるものの、なんとか生活できていたのが今後は成り立たなくなりました。そのため、生活の質を下げるか、奥さんのパートなどで収入を増やす必要があります。

わかりやすくするため、やや極端な例ですが、このように消費税には貧しい人に特にキツイというデメリットがあります。

🌟消費税のメリットとデメリットを日本一わかりやすく!

安倍さんは現在、景気が良いと判断していますが、我々は景気が良いなんて全く思っていません。

まさに愚策としか言いようがない消費税増税ですね。

次回の選挙では、自民党を政権から外すしかないと思いますが、これも中々うまくいかないでしょう。