(ライターFT)

資本家側に回る方法 投資編

●金融庁のホームページをみると、投資の基本が掲載されています。国が投資を進めていると言ってもいいでしょう。

将来どのような仕事に就くのか→どのくらいの収入があるのか

結婚(結婚式)はするのか→するのであれば、費用はどのくらいかかるのか

子どもは作るのか→作るのであれば、出産や子育て・教育にどのくらいの費用がかかるのか

住宅は持ち家に住むのか、賃貸にするのか→購入費用・賃料はどのくらいかかるのか

転職はするのか→するのであれば、収入はどのくらい変わるのか

老後はどういった生活がしたいのか→老後の資金はどのくらい必要なのか

ライフプランを若いうちから考えておけば、老後の計画も考えやすいということなのか、面白いのは●ライフプランシミュレーションというページには驚きました。

色々な項目にチェックを入れ診断すると、アドバイスや世帯にあった資産運用の考え方を自動で診断してくれるページなります。

そして貯蓄と投資の違いやリスクがあることも説明しています。

投資のことを調べているとNISAという言葉が出てきます。

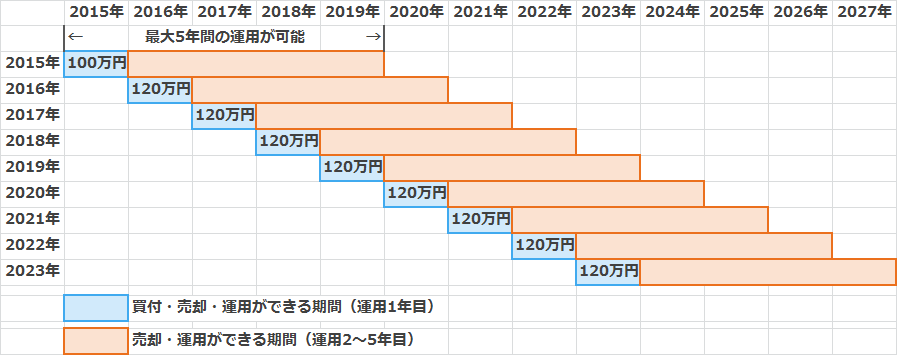

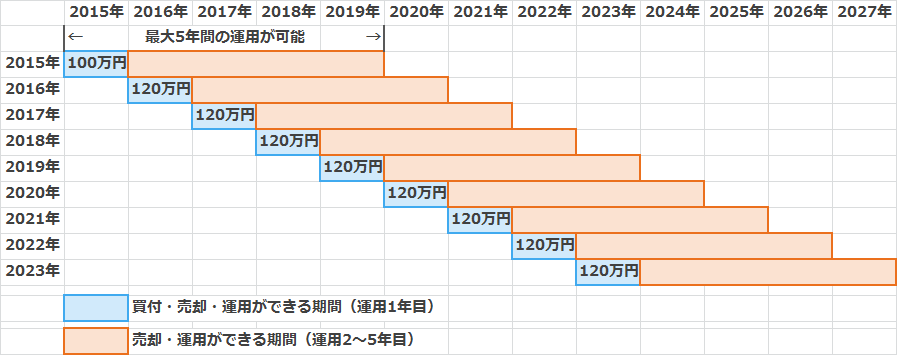

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

NISAとは「少額投資非課税制度」の愛称になり、毎年120万円までの少額投資に対して、そこから得られる利益は非課税となる制度になります。

物事には必ず光りと影があります。つまりメリットとデメリットです。

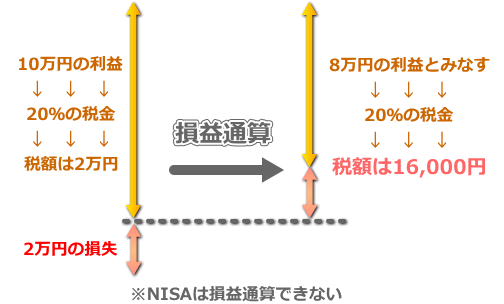

非課税はメリットですが、場合によっては損失が発生したにもかかわらず課税されることさえも生じ得るかも知れないデメリットになります。

●いまさら聞けないNISAとは メリット・デメリットや始め方を徹底解説

上記サイトでメリットとデメリットをよく読んでおきましょう。

年間120万円までなら利益も微々たる物という金融庁の考え方でしょう。

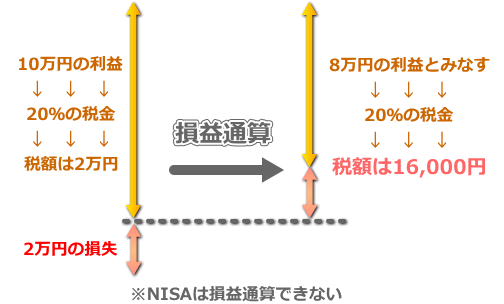

投資信託や株の取引で損失が出た場合には、ほかで出た利益と合算して税金を減らす損益通算が使えるのですが、NISAではこの仕組みが使えなくなります。

こうした場合、大きな損益が出る前に売ってしまうということで、この危機は回避できます。

でも投資を始めるならNISAは少額から始められるので、入りやすいです。

投資信託とはいったい何?

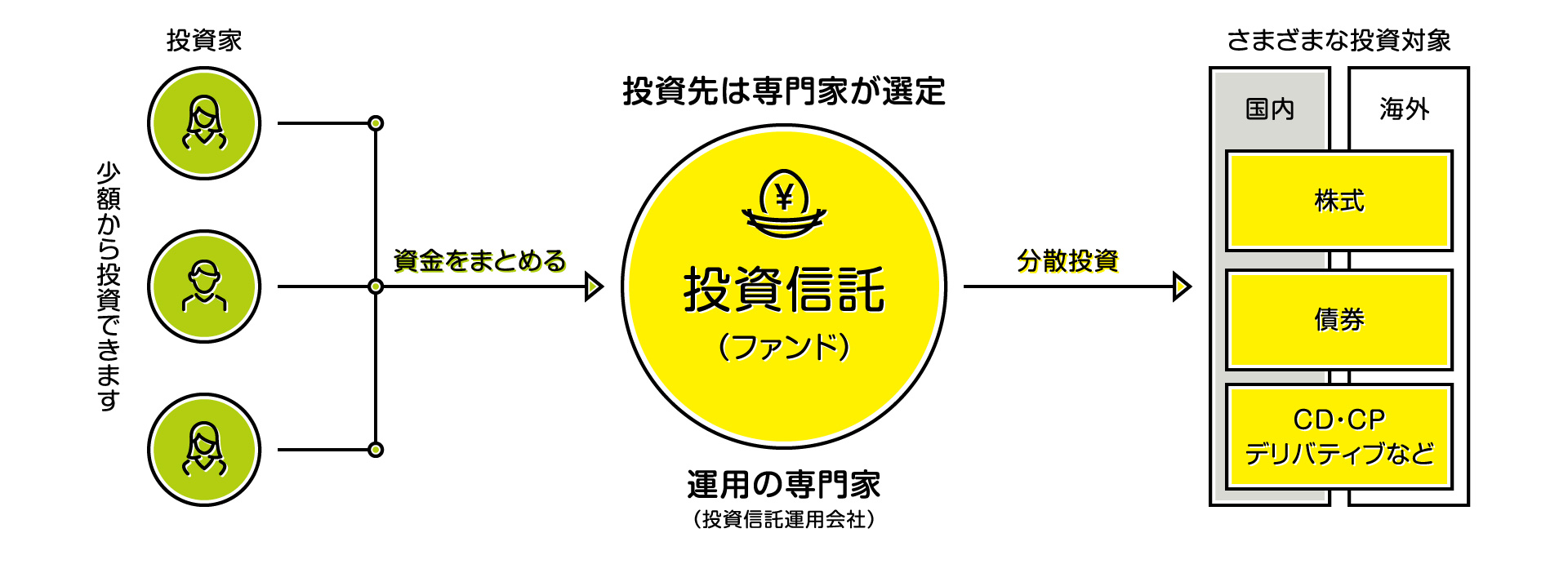

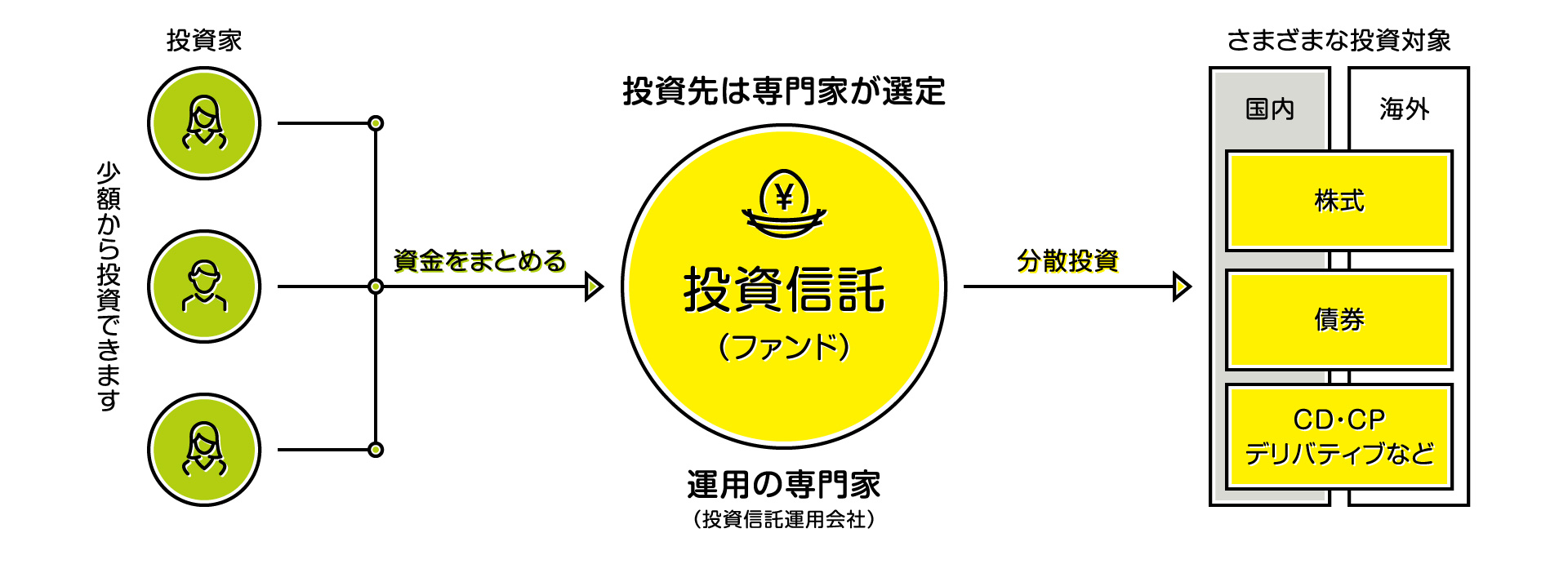

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」になります。

運用の専門家が株式や債券などに投資・運用とありますが、これを最近ではAIで行なっている場合が増えています。

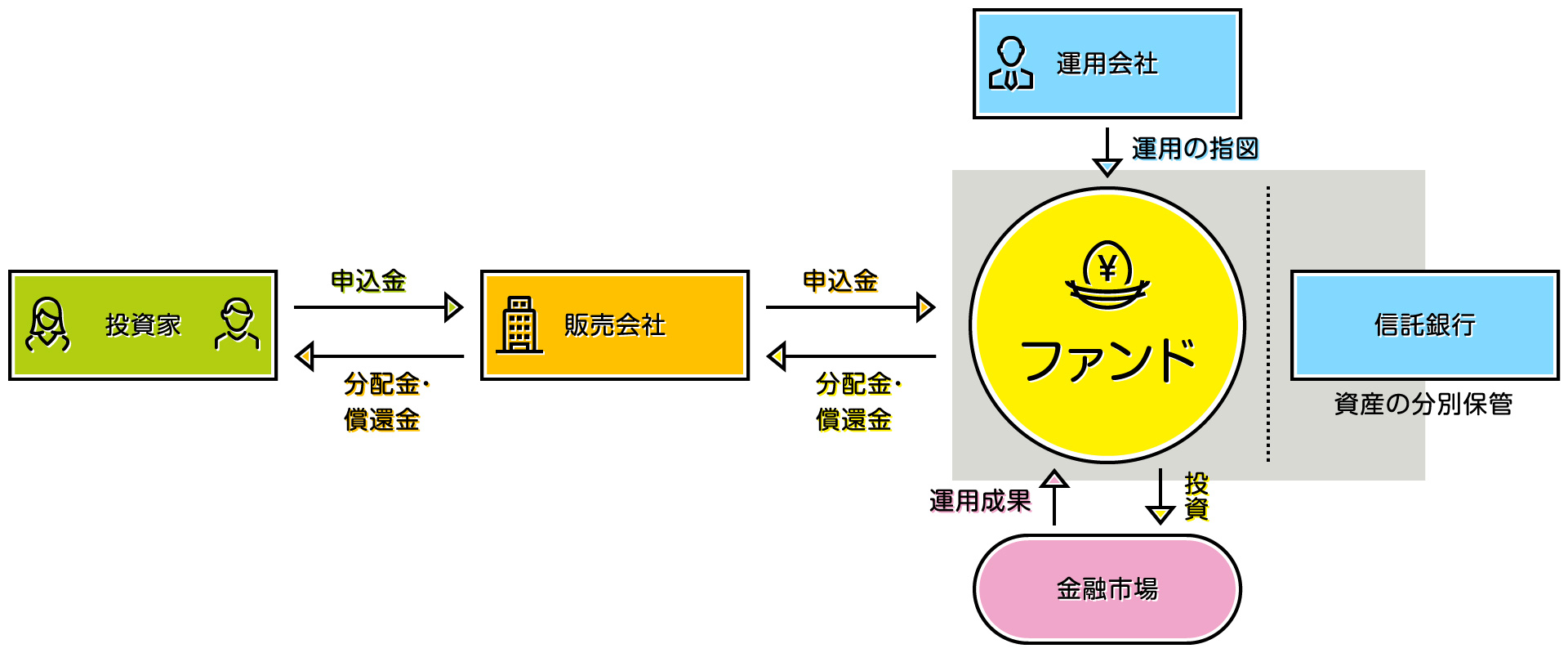

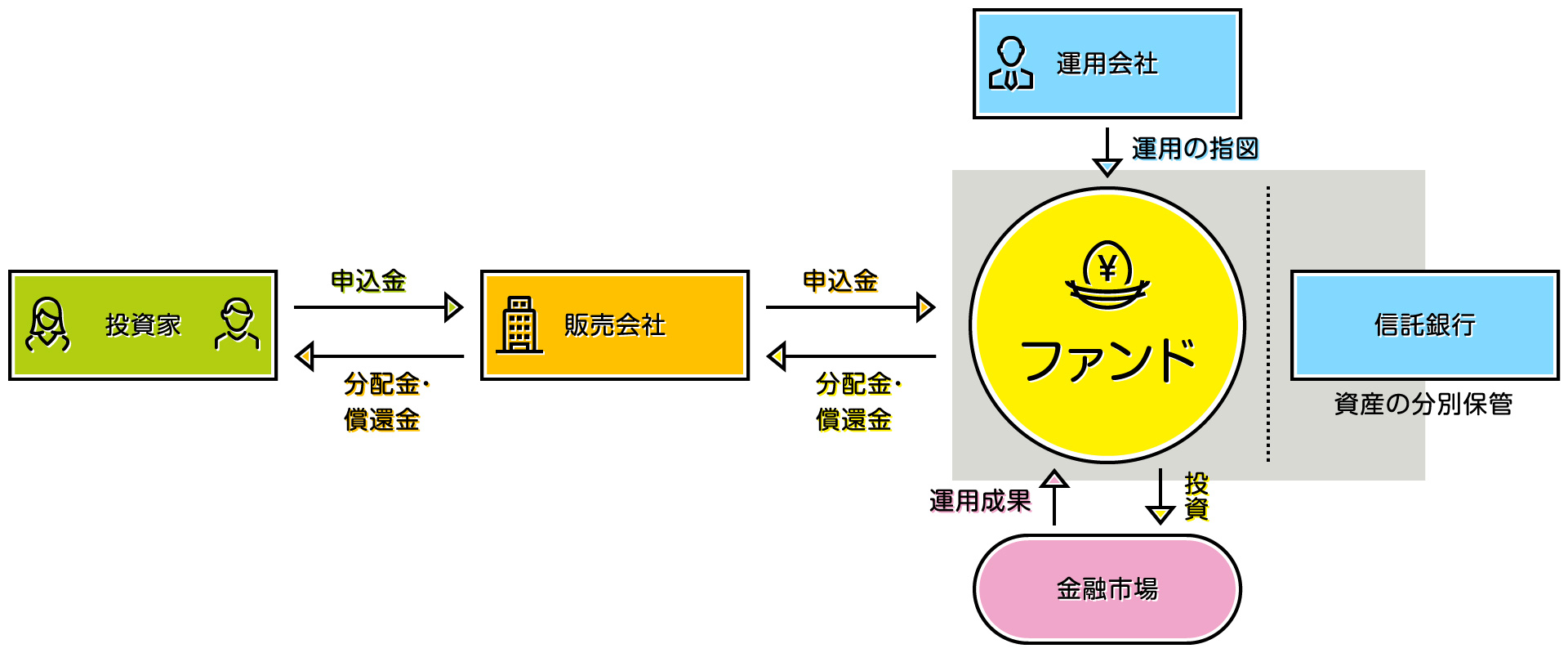

投資家から集めたお金はひとつにまとめられ、資産管理を専門とする、「信託銀行」に保管してもらい、運用会社は、集めたお金をどこにどうやって投資するのか考え、その投資の実行を、お金を管理している信託銀行に指図、これを運用指図といい、運用会社がその権限を持っており、運用会社の指図を受けて、株や債券の売買を行うという仕組みになります。

だんだん理解できてきましたね。

では投資信託で儲かったらどうなるのかを考えていきましょう。

(ライターFT)

資本家側に回る方法 投資編2

投資信託はファンドと呼ばれ、「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」となることは、昨日の投資編でもお伝えしました。

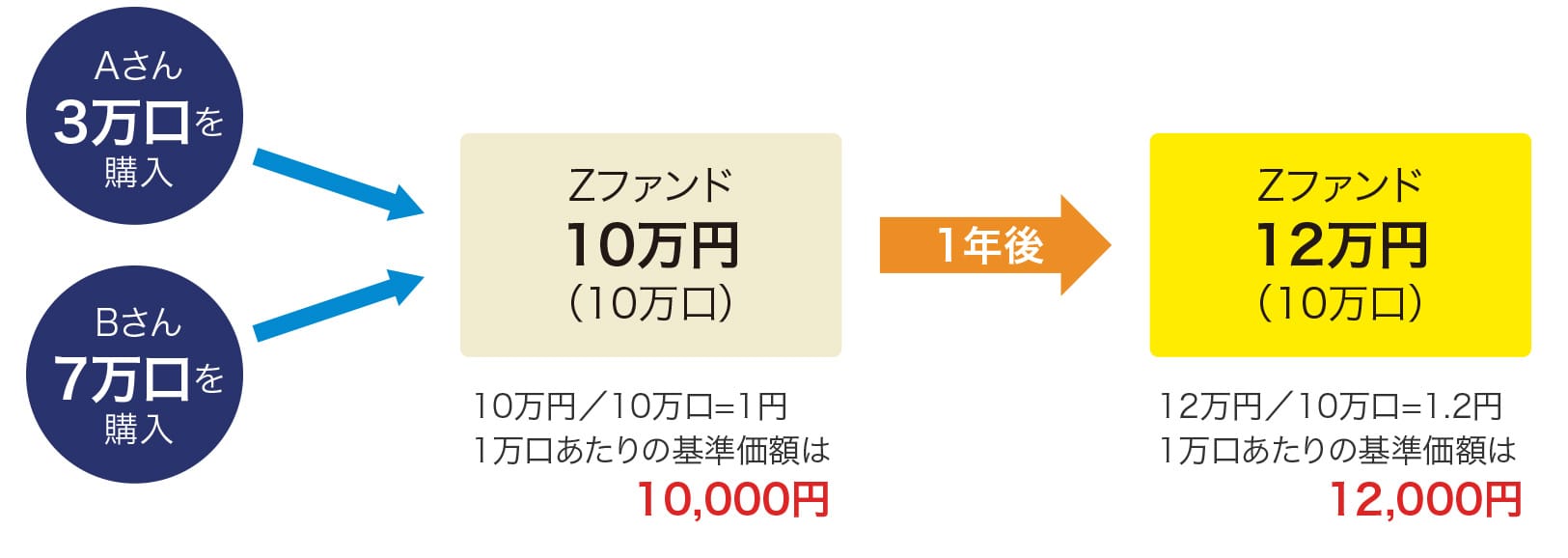

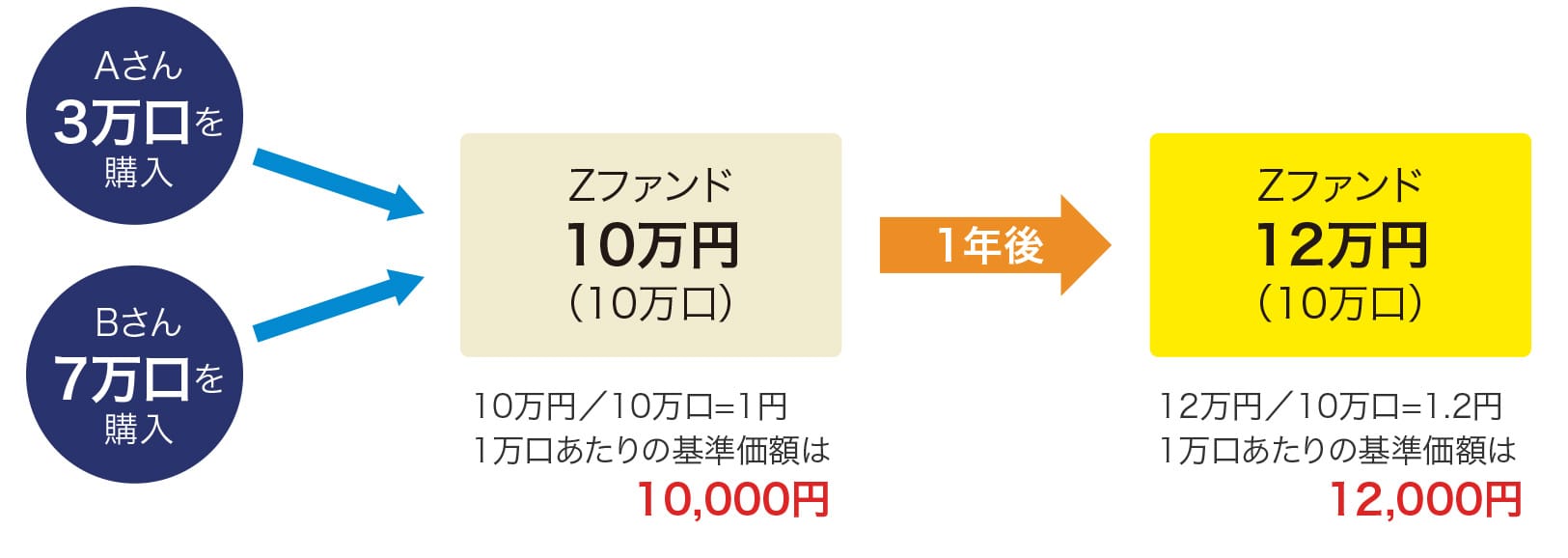

まずは基準額と呼ばれる投資する金額が決められています。取引を行う際の単位があって、それは「口(くち)」と呼ばれ、1口1円で購入できた投資信託は、運用を開始すると、1口の値段が運用の成果によって、変動していきます。

投資家が投資信託を購入・換金する際は、基準価額で取引が行われ、投資家に帰属する額を「純資産総額」といいます。純資産総額を投資信託の総口数で割ると、一口あたりの価額、すなわち「基準価額」が算出されます。

順調にいけば、1年後に10万円が12万円になっている可能性も。でも9万円になっている可能性もあります。投資信託を購入した投資家は、購入した時点での基準価額より、換金時の基準価額が高ければ利益をあげることができますが(販売手数料などは考慮していません)、投資信託による利益はそれだけでなく、「分配金」と呼ばれるお金を、投資信託の決算が行われる際に支払う仕組みになっています。

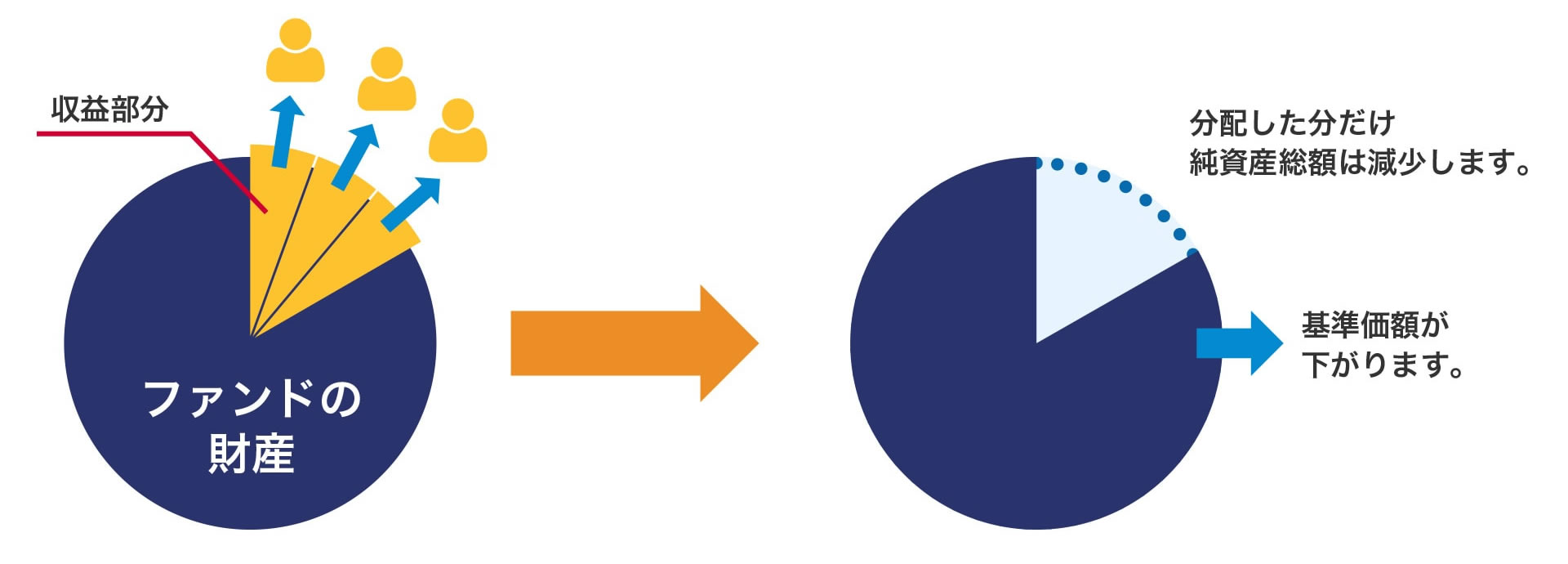

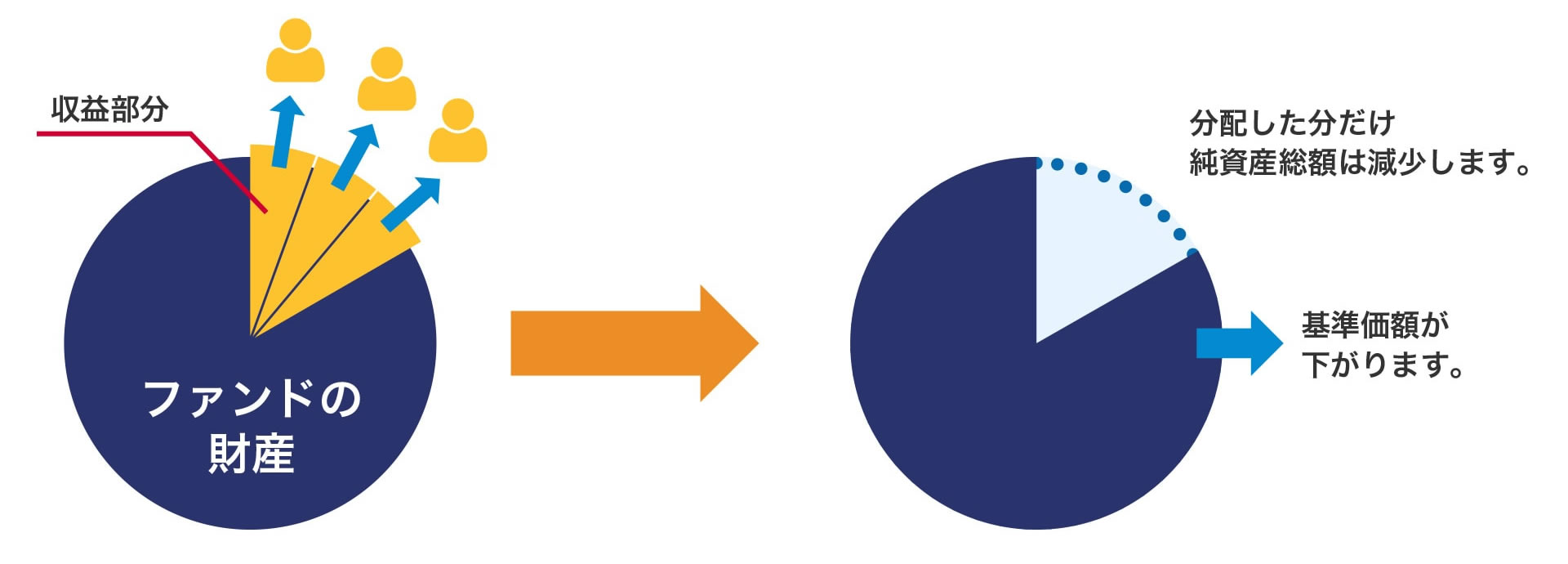

分配金は、投資信託の信託財産から支払われます。そのため、分配金が支払われると、「純資産総額」および「基準価額」は下落します。投資信託の分配金の支払いの方針は、投資信託によってさまざ、分配金の支払い頻度についても、毎月支払われるものから年1回だけのものまでと、投資信託によって異なります。状況によっては支払われないこともありますから注意が必要になります。

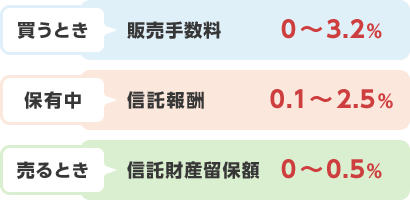

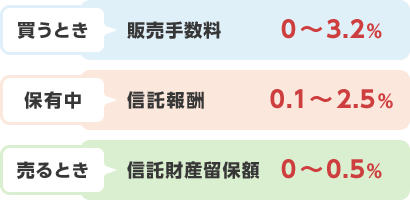

投資信託を購入するときはコストにも注目が必要になります。

貯金ができない人には毎月1000円から投資可能になります。企業により、積み立て金額は異なりますが、徐々にためながら資産運用になります。

一般的にリーマンショックのような株式大暴落の時は、大きく資産は減ります。こうした小口の積み立て方式は、短期決戦ではなく長期の運用になりますので、価格が下がった時、長期の積立投資は安く多くの投資信託を購入できるチャンスにもなり得ます。

積立投資を行うメリットについては、少額から始められることです。まとまった資金がなくても始められます。く投資を始めてみて市場の上がり下がりを体感して、この先どうすべきかを考えてみましょう。

積立投資を始めるとあとは毎月自動で投資をすることになりますので、積立投資を始めてから、10年、20年が経ち、ふたを開けたら、大きな金額になっていたというのはよくある話、積立投資が有利になるのは、大きく値下がりした時でも、同じ額(定額)で積み立てているのが有利になります。投資初心者の人は、あらかじめ資産配分がされているバランス型の投資信託から始めてみるのがベターかも。

毎月1000円からできるなら始めやすいですね。

今までざらっとですが、積立投資の説明をしてきましたが、1000円からなら始められます。ここで10万円になるまで積立を毎月行い、後は放置してみましょう。

資本家側に回る方法 投資編

●金融庁のホームページをみると、投資の基本が掲載されています。国が投資を進めていると言ってもいいでしょう。

将来どのような仕事に就くのか→どのくらいの収入があるのか

結婚(結婚式)はするのか→するのであれば、費用はどのくらいかかるのか

子どもは作るのか→作るのであれば、出産や子育て・教育にどのくらいの費用がかかるのか

住宅は持ち家に住むのか、賃貸にするのか→購入費用・賃料はどのくらいかかるのか

転職はするのか→するのであれば、収入はどのくらい変わるのか

老後はどういった生活がしたいのか→老後の資金はどのくらい必要なのか

ライフプランを若いうちから考えておけば、老後の計画も考えやすいということなのか、面白いのは●ライフプランシミュレーションというページには驚きました。

色々な項目にチェックを入れ診断すると、アドバイスや世帯にあった資産運用の考え方を自動で診断してくれるページなります。

そして貯蓄と投資の違いやリスクがあることも説明しています。

投資のことを調べているとNISAという言葉が出てきます。

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

NISAとは「少額投資非課税制度」の愛称になり、毎年120万円までの少額投資に対して、そこから得られる利益は非課税となる制度になります。

物事には必ず光りと影があります。つまりメリットとデメリットです。

非課税はメリットですが、場合によっては損失が発生したにもかかわらず課税されることさえも生じ得るかも知れないデメリットになります。

●いまさら聞けないNISAとは メリット・デメリットや始め方を徹底解説

上記サイトでメリットとデメリットをよく読んでおきましょう。

年間120万円までなら利益も微々たる物という金融庁の考え方でしょう。

投資信託や株の取引で損失が出た場合には、ほかで出た利益と合算して税金を減らす損益通算が使えるのですが、NISAではこの仕組みが使えなくなります。

こうした場合、大きな損益が出る前に売ってしまうということで、この危機は回避できます。

でも投資を始めるならNISAは少額から始められるので、入りやすいです。

投資信託とはいったい何?

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」になります。

運用の専門家が株式や債券などに投資・運用とありますが、これを最近ではAIで行なっている場合が増えています。

投資家から集めたお金はひとつにまとめられ、資産管理を専門とする、「信託銀行」に保管してもらい、運用会社は、集めたお金をどこにどうやって投資するのか考え、その投資の実行を、お金を管理している信託銀行に指図、これを運用指図といい、運用会社がその権限を持っており、運用会社の指図を受けて、株や債券の売買を行うという仕組みになります。

だんだん理解できてきましたね。

では投資信託で儲かったらどうなるのかを考えていきましょう。

(ライターFT)

資本家側に回る方法 投資編2

投資信託はファンドと呼ばれ、「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」となることは、昨日の投資編でもお伝えしました。

まずは基準額と呼ばれる投資する金額が決められています。取引を行う際の単位があって、それは「口(くち)」と呼ばれ、1口1円で購入できた投資信託は、運用を開始すると、1口の値段が運用の成果によって、変動していきます。

投資家が投資信託を購入・換金する際は、基準価額で取引が行われ、投資家に帰属する額を「純資産総額」といいます。純資産総額を投資信託の総口数で割ると、一口あたりの価額、すなわち「基準価額」が算出されます。

順調にいけば、1年後に10万円が12万円になっている可能性も。でも9万円になっている可能性もあります。投資信託を購入した投資家は、購入した時点での基準価額より、換金時の基準価額が高ければ利益をあげることができますが(販売手数料などは考慮していません)、投資信託による利益はそれだけでなく、「分配金」と呼ばれるお金を、投資信託の決算が行われる際に支払う仕組みになっています。

分配金は、投資信託の信託財産から支払われます。そのため、分配金が支払われると、「純資産総額」および「基準価額」は下落します。投資信託の分配金の支払いの方針は、投資信託によってさまざ、分配金の支払い頻度についても、毎月支払われるものから年1回だけのものまでと、投資信託によって異なります。状況によっては支払われないこともありますから注意が必要になります。

投資信託を購入するときはコストにも注目が必要になります。

貯金ができない人には毎月1000円から投資可能になります。企業により、積み立て金額は異なりますが、徐々にためながら資産運用になります。

一般的にリーマンショックのような株式大暴落の時は、大きく資産は減ります。こうした小口の積み立て方式は、短期決戦ではなく長期の運用になりますので、価格が下がった時、長期の積立投資は安く多くの投資信託を購入できるチャンスにもなり得ます。

積立投資を行うメリットについては、少額から始められることです。まとまった資金がなくても始められます。く投資を始めてみて市場の上がり下がりを体感して、この先どうすべきかを考えてみましょう。

積立投資を始めるとあとは毎月自動で投資をすることになりますので、積立投資を始めてから、10年、20年が経ち、ふたを開けたら、大きな金額になっていたというのはよくある話、積立投資が有利になるのは、大きく値下がりした時でも、同じ額(定額)で積み立てているのが有利になります。投資初心者の人は、あらかじめ資産配分がされているバランス型の投資信託から始めてみるのがベターかも。

毎月1000円からできるなら始めやすいですね。

今までざらっとですが、積立投資の説明をしてきましたが、1000円からなら始められます。ここで10万円になるまで積立を毎月行い、後は放置してみましょう。